Sau những “lùm xùm”, ngành bảo hiểm đang rơi vào cuộc khủng hoảng lớn nhất từ trước đến nay liên quan đến niềm tin khách hàng. Đáng nói, vấn đề chất lượng tư vấn viên không phải là câu chuyện mới của ngành bảo hiểm.

Sau nhiều “lùm xùm” nhân sự giảm sút

Ông Ngô Trung Dũng, Phó Tổng thư ký Hiệp hội Bảo hiểm Việt Nam cho biết, hiện tại, cả thị trường có 730.000 đại lý bảo hiểm chính thức gồm cá nhân lẫn tổ chức.

Sau nhiều “lùm xùm”, Bảo hiểm Việt Nam rơi vào khủng hoảng lớn nhất lịch sử, chịu thiệt đơn thiệt kép. “Sản phẩm bảo hiểm không sai, lỗi ở nhân viên tư vấn”, ông Dũng nhìn nhận.

Riêng năm 2022 đã có hơn 3.100 đại lý vào danh sách vi phạm 14 hành vi. Ngoài các vi phạm như cùng lúc làm đại lý cho nhiều hãng hay liên quan đến tài chính, có trường hợp đại lý tuyên truyền, quảng cáo sai về sản phẩm, dịch vụ. Do đó, bản thân doanh nghiệp nếu không có sự điều chỉnh thì sẽ rất khó tồn tại và phát triển.

Hiện phần lớn khách hàng coi tư vấn viên bán bảo hiểm là bán hàng đa cấp, không trung thực .

“Việc bán bảo hiểm vốn bị khách hàng không ưa, sau những scandal, sự kỳ thị càng lên đỉnh điểm. Không có lương cơ bản, không ký được hợp đồng mới đồng nghĩa không hưởng % hoa hồng, không có thu nhập nên chỉ hai tuần qua, chi nhánh công ty đã có hơn một nửa trong số hơn 400 nhân viên nghỉ việc” một nhân viên bảo hiểm chia sẻ.

Linh hoạt thời gian, hứa hẹn thu nhập tốt, được mở mang kiến thức, mối quan hệ, tăng kỹ năng mềm là những lý do mà công việc tư vấn bảo hiểm nhân thọ hút nhân sự.

Không ít người ngoài công việc chính vẫn lựa chọn làm thêm nghề này để kiếm thu nhập tay trái.

Đa số các công ty đều không yêu cầu cao về kỹ năng nghiệp vụ, không được đào tạo một cách bài bản mà chỉ sau vài buổi tập huấn nên nếu bỏ chút thời gian thì ai cũng có thể trở thành tư vấn viên bán bảo hiểm nhân thọ.

Nội dung tư vấn sai lệch khiến khách hàng mất niềm tin

Chất lượng tư vấn viên không phải là câu chuyện mới của ngành bảo hiểm nhân thọ. Khi mới xuất hiện, các đại lý bảo hiểm thường tập trung nhiều vào doanh số mà bỏ qua chất lượng. Nhận ra vấn đề này, nhiều năm sau đó, các doanh nghiệp bảo hiểm chủ động chấn chỉnh đội ngũ đại lý.

Tuy nhiên, khi kênh bancassurance tăng tốc thì vấn đề về chất lượng tư vấn viên lại trở lại và đã gây ra làn sóng phản đối của khách hàng vì cho rằng bị ép mua bảo hiểm hoặc tư vấn sai lệch gần đây.

Tình trạng tư vấn viên tư vấn không đúng, cố tình mập mờ khi tư vấn cho khách hàng đã diễn ra thời gian dài, khiến khách hàng gặp không ít khó khăn và mất niềm tin vào bảo hiểm nhân thọ.

Tư vấn viên thường không tư vấn các khoản phí trong những năm đầu mà khách hàng bị trừ tiền rất nhiều, lên đến gần 200% tổng phí trong 4-5 năm đầu, bao gồm các khoản phí như: phí ban đầu, phí bảo hiểm rủi ro, phí quản lý hợp đồng, phí quản lý quỹ khi đầu tư thêm,…

Ngoài ra, còn các khoản phí liên quan khám sức khoẻ nếu sau khi khám và được công ty chấp nhận bảo vệ toàn bộ mà khách hàng từ chối tham gia.

Đây là sai sót nghiêm trọng mà hầu như ít có tư vấn viên bảo hiểm nào tư vấn cho khách hàng biết. Bởi vì nếu thấy bị trừ nhiều khoản phí như vậy, rất có thể nhiều khách hàng sẽ không tham gia ngay từ ban đầu.

Đối với các dòng sản phẩm đầu tư như sản phẩm liên kết đơn vị (ILP), theo quy định bắt buộc, tư vấn viên phải thẩm định kỹ trình độ, kiến thức, kinh nghiệm đầu tư và khả năng chấp nhận rủi ro của khách hàng.

Đồng thời, tư vấn viên phải phân tích tính rủi ro của các quỹ đầu tư cho khách hàng hiểu theo nguyên tắc tỷ suất lợi nhuận càng cao thì rủi ro càng cao.

Tuy nhiên, phần lớn sản phẩm bảo hiểm liên kết đầu tư (ILP) lại được bán cho nông dân, công nhân và khách hàng có trình độ dân trí thấp, không biết cái gì gọi là cổ phiếu hay chứng khoán,…

Đa phần tư vấn viên tư vấn đây là dòng sản phẩm có lãi suất cao hơn ngân hàng. Còn khách hàng thì cứ nghĩ bảo hiểm như gửi tiết kiệm có lãi suất cao và được bảo vệ sức khoẻ nên mới tham gia.

Tư vấn viên thường tư vấn cho khách hàng chỉ cần tham gia 5 năm hoặc 10 năm là có thể rút toàn bộ gốc và lãi với tỷ suất lợi nhuận gấp nhiều lần lãi suất ngân hàng.

Nhưng tư vấn viên hoàn toàn không đề cập các khoản phí mà khách hàng bị tính trong 4 – 5 năm đầu gần 200% tổng số tiền phí nộp vào. Cho nên, sau 5 năm nhiều khách hàng “bật ngữa” khi đến các văn phòng công ty bảo hiểm để rút gốc và lãi thì chẳng có bao nhiêu.

Từ đó, người dân càng dị ứng và ác cảm với BHNT vì lời tư vấn ma mị của tư vấn viên.

Tương tự, tư vấn viên thường tư vấn giá trị hoàn lại cao chót vót theo mức lãi suất maximum lên đến 8 – 9%/năm hoặc 15 – 20%/năm. Trong khi theo quy định, tư vấn viên phải tư vấn tối thiểu 2 mức lãi suất là lãi suất cam kết và mức lãi suất thả nổi theo thị trường. Và giá trị hoàn lại theo bảng minh hoạ cũng chỉ có tính “minh hoạ” và không được đảm bảo (trừ mức lãi suất cam kết).

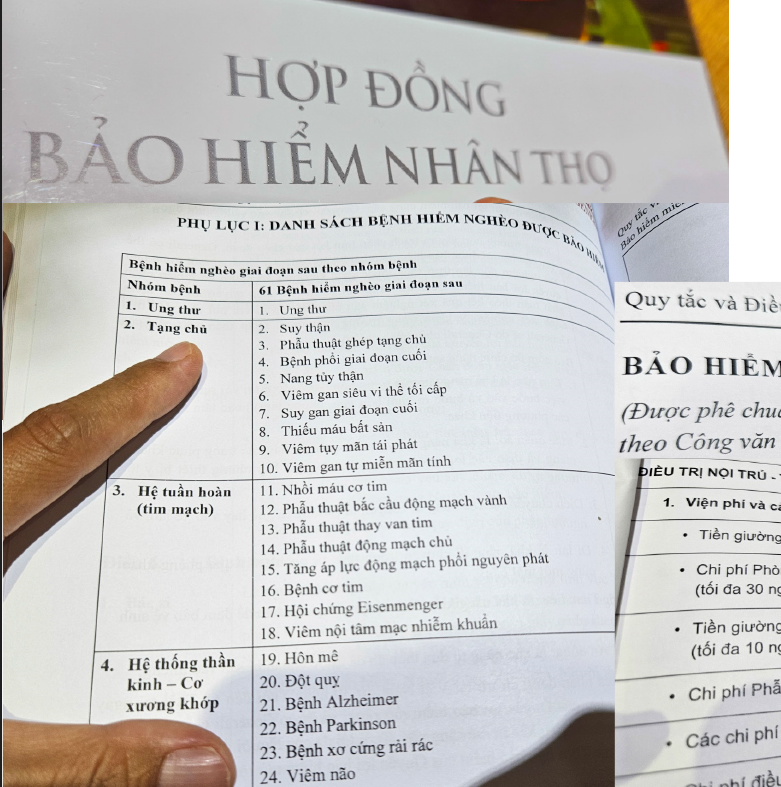

Về vấn đề sức khoẻ, tư vấn viên thường tư vấn BHNT như chìa khoá vạn năng là tất cả các bệnh đều được chi trả. Tuy nhiên, thực tế sản phẩm BHNT chỉ chi trả các bệnh trong danh mục và thoả các điều kiện theo quy tắc sản phẩm. Không phải tất cả các bệnh hiểm nghèo đều được chi trả mà nó bị giới hạn bởi danh mục bệnh lý theo từng sản phẩm mà khách hàng tham gia.

Chỉ tư vấn “lấp lửng”, chỉ nhắc đến cái lợi trước mắt mà ít khi tư vấn cái chưa được, các rủi ro và các điều khoản loại trừ cho khách hàng khi tham gia sản phẩm. Và đây cũng chính là nguyên nhân dẫn đến các mâu thuẫn hợp đồng sau này.

Giải pháp tìm lại niềm tin cho khách hàng

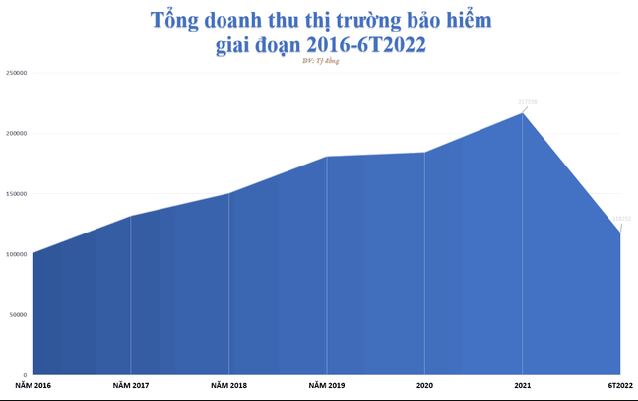

Giới kinh doanh ngành bảo hiểm nhận định, bảo hiểm nhân thọ đang rơi vào cuộc khủng hoảng truyền thông lớn chưa từng có. Nguồn gốc của khủng hoảng đến từ sự tăng trưởng nóng của sản phẩm bảo hiểm liên kết đầu tư, kéo theo tình trạng chất lượng tư vấn viên chưa cao, không đủ để tư vấn toàn diện cho khách hàng hoặc tư vấn viên cố tình tư vấn sai lệch, đặc biệt là qua kênh ngân hàng.

“Ngành bảo hiểm đang rơi vào cuộc khủng hoảng lớn nhất từ trước đến nay liên quan đến niềm tin khách hàng. Nếu doanh nghiệp không cải thiện thì sẽ rất khó tồn tại và phát triển”, ông Ngô Trung Dũng, Phó Tổng Thư ký Hiệp hội bảo hiểm Việt Nam (IAV) đánh giá tại cuộc họp báo mới đây để chia sẻ thông tin thị trường.

Số liệu mới cập nhật cho biết, tính đến cuối tháng 3/2023, số lượng hợp đồng bảo hiểm nhân thọ toàn thị trường giảm gần 250.000 so với cuối năm 2022, đạt khoảng 13,68 triệu hợp đồng.

Hiện nay, thị trường cũng đang chờ những hướng dẫn cụ thể triển khai Luật kinh doanh bảo hiểm có hiệu lực từ đầu năm 2023 với nhiều quy định mới được kỳ vọng là sẽ cải thiện chất lượng tư vấn cho toàn thị trường trong đó có quy định yêu cầu ghi âm phần tư vấn với khách hàng hoặc cho phép doanh nghiệp bảo hiểm có quyền tham gia cùng các tổ chức tín dụng khi tư vấn và bán hàng.

Những quy định cụ thể hơn, vạch rõ nghĩa vụ và trách nhiệm của các bên sẽ đảm bảo quyền lợi cho người dân khi tham gia bảo hiểm.

Theo đại diện IAV, cần xem xét đưa tỷ lệ duy trì hợp đồng bảo hiểm năm thứ hai làm chỉ tiêu đánh giá về chất lượng tư vấn. Nếu số khách hàng chỉ trả tiền một lần cho hợp đồng bảo hiểm mà tăng lên thì chắc chắn là không bình thường.

Trong vài năm qua, các công ty bảo hiểm bắt đầu chiến lược cải tổ lại đội ngũ tư vấn viên bằng cách đào tạo thế hệ “hạt giống” chuyên nghiệp thay vì tư vấn đại trà như trước kia.

Tuy nhiên, điều này phải cần thêm thời gian và đòi hỏi sự chung tay từ nhiều bên, bao gồm phía quản lý nhà nước cùng các đại lý tổ chức thì mới có thể phát triển được đội ngũ tư vấn viên bảo hiểm có chất lượng.

Theo nguoiquansat.vn – Phương Anh